P2P*-Kreditplattformen (Peer-to-Peer) haben in den letzten Jahren viel Aufmerksamkeit auf sich gezogen, da sie eine innovative Möglichkeit bieten, in Kredite zu investieren und Renditen zu erzielen.

In diesem Artikel werfen wir einen eingehenden Blick auf vier prominente P2P-Plattformen: Mintos, Bondora, Iuvo und Viainvest. Wir werden ihre Eigenschaften, Investitionsmöglichkeiten, Risiken und Benutzerfreundlichkeit vergleichen, um Investoren dabei zu helfen, informierte Entscheidungen zu treffen.

Was sind P2P-Kredite und wie funktionieren sie?

Peer-to-Peer-Kredite sind eine alternative Form der Kreditvergabe, bei der Kreditnehmer direkt von Einzelpersonen oder institutionellen Anlegern Geld leihen, ohne eine traditionelle Bank als Vermittler.

P2P-Kreditplattformen dienen als Vermittler, die Kreditnehmer und Investoren zusammenbringen. Kreditnehmer können Kredite für verschiedene Zwecke wie Verbraucherausgaben, Bildung oder Unternehmensfinanzierung aufnehmen. Investoren wiederum haben die Möglichkeit, in diese Kredite zu investieren und Zinsen als Rendite zu verdienen.

Vorteile von P2P-Krediten:

- Höhere Renditen: P2P-Kredite können oft attraktive Renditen bieten, die über traditionellen Spar- oder Anlagekonten liegen.

- Diversifikation: Investoren können in eine Vielzahl von Krediten investieren, was zur Risikostreuung beiträgt und das Gesamtrisiko reduziert.

- Zugang zu alternativen Anlagen: P2P*-Kredite bieten Investoren die Möglichkeit, in eine Anlageklasse zu investieren, die normalerweise institutionellen Investoren vorbehalten ist.

- Einfacher Zugang: Die meisten P2P*-Plattformen sind online zugänglich, was Investoren eine bequeme Möglichkeit bietet, in Kredite zu investieren.

Risiken von P2P-Krediten:

- Kreditausfallrisiko: Kreditnehmer könnten ihre Rückzahlungen nicht leisten, was zu Verlusten für Investoren führen kann.

- Liquiditätsrisiko: Investoren könnten Schwierigkeiten haben, ihre Investitionen vorzeitig zu verkaufen, da P2P-Kredite oft eine Laufzeit haben.

- Plattformrisiko: Wenn die P2P-Plattform selbst Probleme hat oder scheitert, könnten Investoren Schwierigkeiten haben, auf ihre Investitionen zuzugreifen.

- Mangelnde Regulierung: Nicht jede P2P Kreditplattform ist reguliert, was potenziell zu Unsicherheiten führen kann.

Mintos

Mintos ist eine der größten und bekanntesten P2P*-Kreditplattformen in Europa. Sie agiert als Marktplatz, auf dem Investoren in Kredite von verschiedenen Kreditgebern investieren können.

Mintos bietet eine breite Palette von Krediten, darunter Kurzzeit-, Langzeit-, Unternehmens- und Verbraucherkredite. Die Plattform verfügt über eine benutzerfreundliche Oberfläche und eine automatisierte Investitionsfunktion, die es Investoren ermöglicht, ihr Portfolio zu diversifizieren.

Darüber hinaus stellt Mintos drei verschiedene Investitionsmöglichkeiten zur Verfügung.

Erstens gibt es die von Mintos entwickelten Standardstrategien, die auf vordefinierten Algorithmen basieren und Kredite für Investoren auswählen. Als zweite Möglichkeit bietet Mintos sogenannte „Custom Strategien“ an.

Hier können Anleger ihren Autoinvest an ihre individuellen Vorlieben anpassen.

Neben der Auswahl von Kreditgebern können sie auch Länder, Scoring-Methoden und Kreditarten auswählen. Zudem ermöglicht diese Strategie eine präzise Diversifikation des Portfolios.

Schließlich bietet Mintos auch die Option des manuellen Investierens, bei dem Investoren selbstständig Kredite auswählen können.

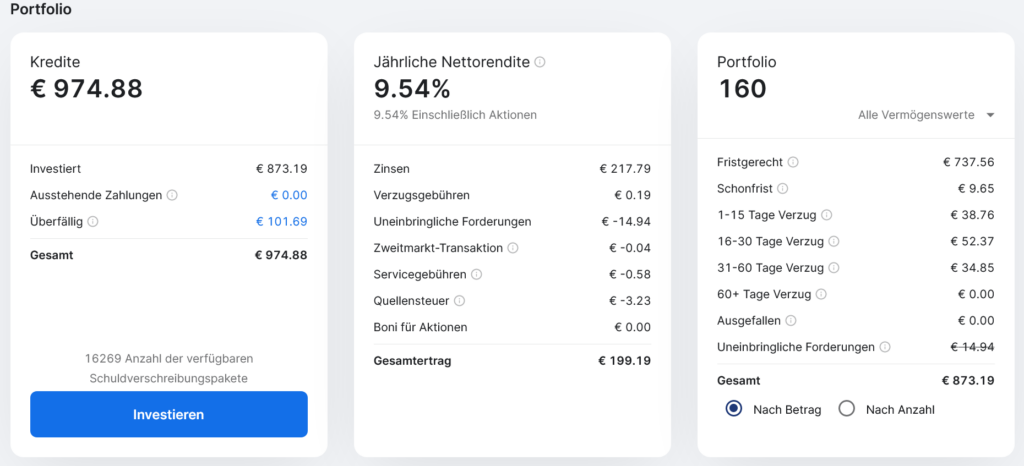

Eigene Erfahrung

Ich selbst bin nun seit Juli 2020 bei Mintos investiert. Begonnen habe ich mit den Mintos eigenen Strategien, die damals noch Invest & Access hießen. Nach einiger Zeit habe ich dann aber meine eigene AutoInvest Strategie aufgebaut und bleibe dieser bisher auch treu.

Die Plattform läuft stabil und das Kreditangebot schwankt marktüblich. Dennoch habe ich bei Mintos kaum Cashdrag und der AutoInvest funktioniert wie gewollt.

Mein Zinssatz pendelt sich um die 10 % bei Mintos ein.

Einen kleinen Verlust musste ich auf dieser Plattform bereits hinnehmen. 14,94 EUR konnten nicht mehr eingebracht werden und wurden somit als Verlust abgeschrieben.

Der Bitcoin-Standard: Die dezentrale Alternative zum Zentralbankensystem

21,37 € (von 13. Juli 2025 12:15 GMT +02:00 - Mehr InformationenProduct prices and availability are accurate as of the date/time indicated and are subject to change. Any price and availability information displayed on [relevant Amazon Site(s), as applicable] at the time of purchase will apply to the purchase of this product.)Natürlich hat mich der Ukraine-Konflikt hier auch getroffen. Aktuell habe ich 65 EUR, welche durch den Konflikt bei Kviku und Dozarplati in der Schwebe hängen. Zusätzlich kommen noch 36 EUR durch den aktuellen Wowwo Fall in der Türkei dazu. All diese Anbieter habe ich umgehend aus meiner Strategie entfernt.

Daher ist es an dieser Stelle noch einmal wichtig zu erwähnen, dass die Diversifizierung zwischen verschiedenen Ländern und Kreditanbietern wichtig ist.

Bondora

Bondora ist eine P2P-Plattform, die ihren Hauptsitz in Estland hat. Sie bietet Investoren die Möglichkeit, in individuelle Kredite von Kreditnehmern aus verschiedenen Ländern zu investieren.

Das bekannteste Produkt bei Bondora ist Go & Grow. Es wurde entwickelt, um Investoren eine einfachere und bequemere Möglichkeit zu bieten, in P2P-Kredite zu investieren, ohne sich intensiv mit der Auswahl und Verwaltung von Krediten auseinandersetzen zu müssen.

Bei Go & Grow handelt es sich um eine Art „All-in-One“-Investitionsprodukt. Anstatt einzelne Kredite auszuwählen, investieren Anleger in ein diversifiziertes Portfolio von P2P-Krediten. Die Plattform übernimmt die Auswahl, Diversifizierung und Verwaltung der Kredite für den Investor.

Es ist jedoch zu beachten, dass die Zinssätze mit einer täglichen Verzinsung auf 6,75 % begrenzt sind. Ein Vorteil dieses Produktes ist aber, dass man unverzüglich Zugriff auf das investierte Kapital hat und lediglich eine Abbuchungspauschale von 1 EUR zahlen muss.

Eigene Erfahrung

Bondora Go & Grow war mein erstes P2P Produkt, in welches ich investiert habe und mit der ich angefangen habe Erfahrungen zu sammeln. Ich nutze dies auch noch bis heute und hatte bisher immer die garantierten 6,75 %.

Selbst in der Pandemie, als alle ihr Geld abziehen wollten, war die Strategie von Bondora richtig, die Auszahlungen als Teil-Auszahlungen zu bearbeiten, um weiterhin die Stabilität im Unternehmen und auf der Plattform zu garantieren.

Etwas unschön ist aber dennoch, das Bondora keinerlei genauen Details über die dahinterliegenden Kredite hinter Go & Grow veröffentlicht. Ebenso könnte das Produkt bei weiter Steigenden Zinsen im Bankenumfeld bald nicht mehr interessant sein. Sollten die Zinssätze bei den Tagesgeldkonten über 5% steigen, macht das Risiko / Rendite Verhältnis bei Bondora keinen Sinn mehr. Hier bleibt abzuwarten ob man den Zinssatz dann erhöht oder die Investoren ihr Geld umschichten.

Iuvo

Iuvo ist eine P2P-Kreditplattform mit Sitz in Bulgarien. Sie konzentriert sich auf Investitionen in Verbraucherkredite, die von Kreditgebern aus verschiedenen Ländern stammen.

Iuvo bietet Investoren die Möglichkeit, via eigener Strategie mittels Autoinvest in Krediten zu investieren oder manuell aus einer Liste von verfügbaren Krediten auszuwählen.

Ähnlich wie bei Bondora Go & Grow bietet Iuvo mit dem Produkt IuvoSAVE ein fest verzinstes Produkt mit einer Rendite von bis zu 7 %, je nach Laufzeit.

Die Rückkaufgarantie auf Iuvo ist eine besonders interessante Facette dieser Plattform. Sie unterscheidet sich durch die Anwendungsfristen, die je nach Art des Kredits variieren können. Es gibt Kredite, bei denen die Rückkaufgarantie bereits nach 16 oder 30 Tagen greift, während der Großteil der Kredite eine Rückkaufgarantie mit einer Laufzeit von 60 Tagen aufweist.

Es ist jedoch wichtig zu beachten, dass die Rückkaufgarantie auf Iuvo keine entgangenen Zinsen abdeckt. Im Falle der Anwendung der Garantie wird lediglich der ursprüngliche Einsatz zurückerstattet. Dies ist eine wichtige Überlegung für Investoren, die eine umfassende Risikobewertung für ihre Investitionen auf der Plattform durchführen.

Wie auch bei Mintos bietet Iuvo die Möglichkeit manuell über einen Primär, als auch einen Sekundärmarkt in Kredite zu investieren.

Noch zu vermerken sind, dass 2 Abbuchungen pro Monat kostenfrei sind. Ab der dritten Abbuchung pro Monat wird eine kleine Bearbeitungspauschale fällig.

Eigene Erfahrung

Seit September 2020 bin ich nun bei Iuvo investiert.

Die Plattform lief bisher sehr stabil, jedoch hängt in letzter Zeit das Kreditangebot etwas hinterher. Auch die Auswertungsmöglichkeiten auf der Hauptseite sind gut gemacht und geben Investoren sofort einen ausführlichen Überblick über die getätigten Investitionen.

Verluste habe ich bisher noch keine gemacht, allerdings stehen auch hier 177 EUR in Rückforderung aufgrund russischer Kredite bei Kviku.

Viele News bzgl. der ganzen Situation veröffentlicht Iuvo nur spärlich. Auch das Kreditangebot hat in den letzten Monaten abgenommen. Meine Strategie werde ich nicht anpassen, ich warte ab, ob sich noch passende Kredite über die Zeit finden, ansonsten ziehe ich das Geld dort ab und schichte um.

Vorteilhaft war, dass es während der gesamten Pandemie keinerlei Probleme auf der Plattform gab.

Viainvest

Viainvest ist eine P2P-Plattform mit Sitz in Lettland, die es Investoren ermöglicht, in kurzfristige Verbraucherkredite zu investieren. Die Plattform bietet eine automatisierte Investitionsfunktion, die es den Investoren erleichtert, ihr Portfolio zu verwalten.

Viainvest ist Teil der VIA SMS Group, einem lettischen Konzern, der im Jahr 2009 gegründet wurde. Dieses Unternehmen bietet eine breite Palette von Finanzdienstleistungen an, zu denen neben Viainvest auch die digitale Bezahlplattform VIALET gehört. VIALET verzeichnet eine beeindruckende Kundenbasis von über 70.000 Nutzern.

Viainvest legt großen Wert auf Sicherheit und bietet eine Rückkaufgarantie für ausgewählte Kredite.

Die Vielfalt der Investitionsmöglichkeiten ist ein weiterer Pluspunkt von Viainvest. Mit einem breiten Spektrum an kurzfristigen Verbraucherkrediten bietet die Plattform Anlegern die Flexibilität, ihr Portfolio nach ihren Präferenzen und Anlagezielen zu gestalten. Die automatisierte Investitionsfunktion kann dabei helfen, den Prozess zu vereinfachen und das Risiko zu streuen.

Im Jahr 2022 erhielt Viainvest den Status als regulierte P2P-Plattform. Dies bedeutet, dass Anleger nicht länger in Kredite investieren, die durch Abtretungsverträge abgesichert sind, sondern stattdessen in ein reguliertes Finanzprodukt, kurz gesagt ABS (Asset-Backed Securities). Hierbei handelt es sich um eine Bündelung mehrerer individueller Kredite zu einem einzigen Finanzinstrument. Trotz dieser Umstellung bleibt das Ausfallrisiko unverändert bestehen.

Eigene Erfahrung

Leider lief die Umstellung auf die Asset-Backed Securities nicht reibungslos. Wochenlang gab es auf der Plattform fehlerhafte Kontostände und fehlende Informationen.

Viainvest glänzt leider nicht mit ordentlicher Kundenkommunikation. Ebenso gab es auch vorher immer wieder technische Probleme mit der Plattform.

Ich selbst habe bei Viainvest keine Verluste erlitten und bleibe erstmal investiert. Dennoch fehlt mir hier mehr Transparenz und Auswertungsmöglichkeiten. Ich selbst nutze eine eigene AutoInvest Strategie, welche auch zuverlässig Kredite findet und umgehend investiert. Aber das drumherum fehlt hier einfach, und das macht für mich einen schlechten Beigeschmack.

Ein- und Auszahlungen funktionieren ohne Probleme mit einer durchschnittlichen Dauer von 2 Banktagen.

Fazit zu den P2P-Kreditplattformen:

Die Auswahl der richtigen P2P-Kreditplattform sollte stets auf individuellen Anlagezielen, Risikobereitschaft und Präferenzen basieren. Mintos, Bondora, Iuvo und Viainvest sind allesamt etablierte Plattformen, die vielfältige Investitionsmöglichkeiten bieten und Investoren unterschiedliche Wege zur Diversifikation ihres Portfolios eröffnen.

Bevor man sich entscheidet, in P2P-Kredite zu investieren, ist eine gründliche Recherche unerlässlich. Es ist wichtig, jede Plattform im Detail zu verstehen, ihre Nutzungsbedingungen zu durchleuchten und, falls nötig, Ratschläge von Finanzexperten einzuholen. P2P-Kredite können zweifellos attraktive Renditen bieten, doch sie erfordern eine sorgfältige Abwägung der potenziellen Risiken und Vorteile.

Dennoch bieten diese Plattformen eine interessante Gelegenheit, in das wachsende Feld der alternativen Finanzanlagen einzusteigen. Durch eine kluge, informierte Herangehensweise können Investoren die Chancen nutzen, die P2P-Kredite bieten, und gleichzeitig ihr Risikoprofil in Einklang mit ihren finanziellen Zielen bringen. Unabhängig von der gewählten Plattform sollten Anleger ihre Investitionen stets im Auge behalten und ihre Strategien regelmäßig überprüfen, um sicherzustellen, dass sie ihren langfristigen finanziellen Zielen entsprechen.

Schreibe einen Kommentar